近年来,在政策引导及产业资金扶持下,国内MOSFET市场蓬勃发展,国内MOSFET厂商资本支出和研发投入持续提升,与国外品牌的技术差距正在缩小,华润微、士兰微、新洁能、东微半导等国产品牌经过多年发展已在国际竞争中崭露头角,市场份额也快速提升。

与此同时,深圳尚阳通科技股份有限公司(简称“尚阳通”)、华羿微电等也开启IPO征程。据笔者查询,在2021年、2022年行业缺货涨价的背景下,尚阳通的超级结MOSFET、SGT MOSFET等产品收入快速增长,整体经营业绩也连年翻倍增长,吸引众多投资者入股,其估值在短短一年暴增近8倍,两年多时间增长超12倍。

20位机构股东突击入股,估值一年暴增近8倍

尚阳通设立于2014年6月,注册资本600万元,蒋容以货币出资认缴300万元,占注册资本比例的50%,林少安以货币出资认缴300万元,占注册资本比例的50%。

经过多轮融资和股权转让后,目前尚阳通实控人蒋容直接持股8.58%,并分别通过一致行动人肖胜安、姜峰、及担任子鼠咨询和青鼠投资执行事务合伙人间接控制公司4.08%、3.23%、22.51%及2.18%的股权,合计控制公司40.57%股权。

从职位来看,蒋容、肖胜安、姜峰分别担任公司的董事长/总经理、CTO、董秘/执行总裁,是公司的核心人物。

值得提及的是,在此次IPO之前,尚阳通进行了多轮融资,且估值已经翻了多倍。

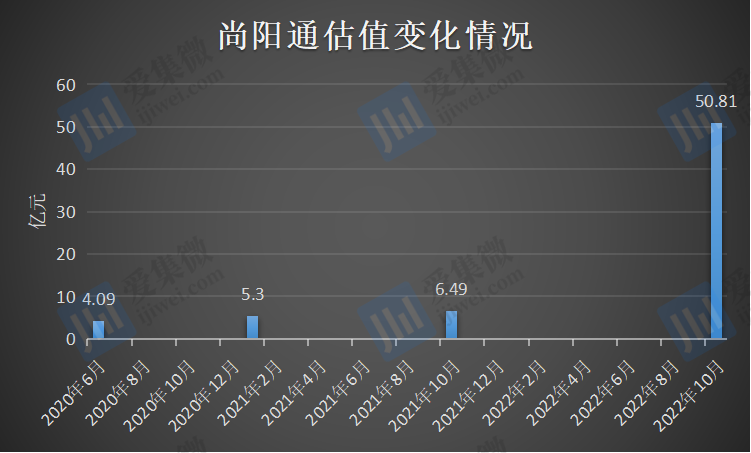

2020年6月,创维产投、南海成长、石溪产恒、创智五期以4900万元的价款认购尚阳通新增注册资本405.024万元。此次增资价格为12.1元/注册资本,对应投后估值4.09亿元。

到了2021年1月,青鼠投资以1500万元的价款认缴公司新增注册资本111.142万元,洪炜以1500万元的价款认缴公司新增注册资本111.142万元。本轮增资价格为13.5元/注册资本,对应投后估值5.3亿元。

同年10月,华虹投资以3200万元的价款认缴尚阳通新增注册资本216.6707万元,其增资价格为14.77元/注册资本,对应投后估值6.49亿元。

仅过一年,有20家机构股东突击入股,其增资价格也是异常高于此前增资。2022年10月,领汇基石、山东尚颀、嘉兴上汽、郑州同创、扬州同创、中车青岛、石溪二期、青岛融源、烟台山高、华虹虹芯、珠海横琴、创智六期、海南鸿山众芯、共青城国谦、苏州聚合鹏飞、中小企业发展基金、芜湖鼎润等20家机构以99.48元/注册资本的价格对尚阳通进行了增资,本轮增资完成后,尚阳通的估值达到50.81亿元。

可见,尚阳通的估值从2021年10月的6.49亿元上升至2022年10月的50.81亿元,短短一年时间暴增了7.83倍。而从2020年6月的4.09亿元算起,两年多时间里更是增长了12.42倍,使公司的估值达到“预计市值不低于30亿元”的上市标准之一。

而趁着外部机构高价增资之际,尚阳通实控人将一部分股权套现落袋。在最后一轮机构高价增资之时,蒋容分别将其持有的6.785万元及5.0259万元出资额以675万元及500万元价格转让给山东尚颀及烟台山高;肖胜安分别将其持有的6.785万元及5.0259万元出资额以675万元及500万元价格转让给山东尚颀及烟台山高。蒋容、肖胜安分别套现了1175万。

除了高位套现外,子鼠咨询曾三次以2元/股的价格对公司增资用以股权激励,增资价格相较于机构入股的99.48元/注册资本,简直是打了“股折”。从子鼠咨询出资比例来看,蒋容、肖胜安、姜峰是主要的受益人。

受益MOSFET量价齐升,经营业绩高速增长

尚阳通近两年估值能够得到迅速增长,主要得益于其经营业绩的快速增长。

尚阳通聚焦高性能半导体功率器件研发、设计和销售,其高压产品线包括超级结MOSFET、IGBT及功率模块、SiC功率器件,中低压产品线主要包括SGT MOSFET,覆盖车规级、工业级和消费级等应用领域。

2020年-2022年(简称:报告期内),尚阳通实现营收分别为1.27亿元、3.92亿元、7.36亿元,对应的净利润分别为-1311.13万元、4861.43万元、13906.06万元。从业绩来看,其营收规模连年翻倍增长,而净利润也于2021年转亏为盈,2022年更是同比增长了近3倍。

从产品类别来看,尚阳通的收入以高压产品线的超级结MOSFET和中低压产品线的SGT MOSFET为主,报告期内两类产品销售收入分别为12287.12万元、36687.52万元、67981.66万元,占比分别为96.93%、93.72%、92.31%,均超过90%。其中超级结MOSFET占营业收入比例达70%以上,是公司最核心产品。

超级结MOSFET、SGT MOSFET营收快速增长主要得益于新能源汽车、充电桩、光伏、储能等领域的需求大幅提升,且行业缺货导致产品价格大幅度增长。

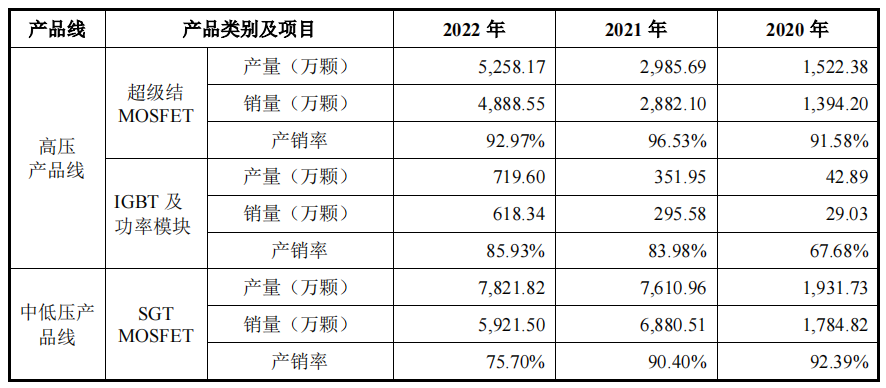

从销量来看,报告期内,尚阳通超级结MOSFET的销量分别为1394.2万颗、2882.1万元、4888.55万元,产销率分别为91.58%、96.53%、92.97%;SGT MOSFET销量分别为1784.82万颗、6880.51万颗、5921.5万颗,产销率分别为92.39%、90.4%、75.7%。

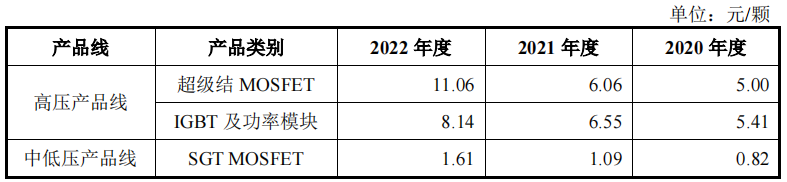

产品价格方面,报告期内,尚阳通超级结MOSFET的价格分别为5元/颗、6.06元/颗、11.06元/颗,2021年、2022年同比增幅分别为21.2%、82.51%;SGT MOSFET的价格分别为0.82元/颗、1.09元/颗、1.61元/颗,2021年、2022年同比增幅分别为32.93%、47.71%。

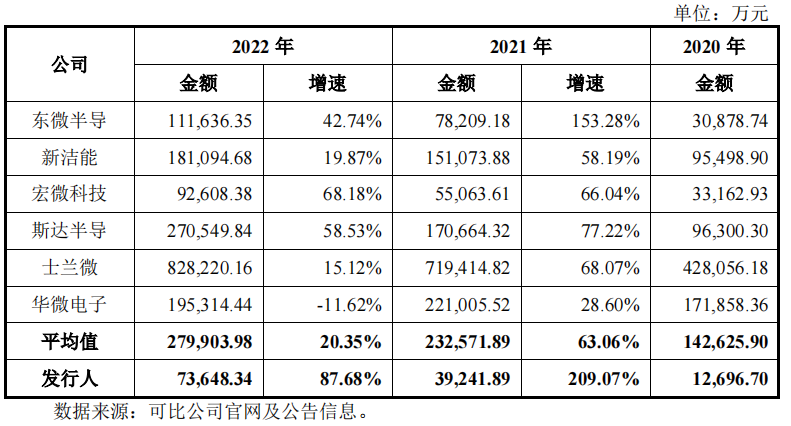

据笔者了解,自2020年以来,在供需层面多种因素的叠加作用下,MOSFET严重缺货,导致现货市场价格连续大涨,仅2021年部分产品价格涨幅更是超过3倍。而缺货涨价情况也延续到2022年,使得MOSFET厂经营业绩大增,这从东微半导、新洁能、宏微科技、士兰微等厂商的营收增速中便有所体现。

据MOSFET厂商披露,MOSFET价格在2021年、2022年大增主要是受新冠疫情影响,国外厂商产能不足或交期拉长,国产替代进口程度不断提高。

不过,随着国外厂商供给增加以及终端市场景气度持续下滑,MOSFET也从“量价齐升”,转变为“量价齐跌”。这从尚阳通SGT MOSFET产品2022年销量、产销率双双下滑中便有所体现。

行业人士指出,先前晶圆代工产能吃紧,客户端重复下单情况在2022年下半年全面浮现,即便MOSFET厂已经大幅缩减投片量,但先前下单投片的晶圆仍需按照合约持续交货。随着投片持续产出,MOSFET厂库存水位普遍较高,加上渠道及终端仍在消化手中MOSFET库存,使得2023年厂商面临着MOSFET价格持续下跌的压力,进而影响相关厂商的经营业绩。

据统计,东微半导、新洁能、士兰微、华微电子、捷捷微电等MOSFET企业2023年前三季度净利润均出现不同程度的下滑。业绩下滑也导致市值下降,相较于2021年-2022年区间的市值高位,目前上述公司市值均出现腰斩,部分公司市值跌幅甚至超过80%。

而尚阳通作为国内MOSFET厂商之一,尽管其尚未披露2023年的经营业绩,但在MOSFET产品量价齐跌的背景下,其经营势必会受到影响,或出现业绩增速减缓、甚至下滑的情况,或会影响公司的高估值。