集微网报道 当苹果9月7日发布iPhone 14时,鸿海集团设在印度坦米尔那都邦(Tamil Nadu)的工厂已经开启了制造流程。这是苹果首次在印度大规模生产最新机型,不止于销售印度本土,还将外销海外市场。

越来越多的国际大厂已经在印度设基地生产手机、家电、医药等产品,这是印度多年来不懈推动“印度制造”战略的成果。而今,印度准备更进一步,向制造业价值链上游进发,进入半导体制造行业。

莫迪政府在2021年年底出台100亿美元的激励计划,吸引芯片制造和面板厂商在印度设立生产基地。加之此前出台的一系列产业政策,作为全球第五大经济体的印度,正在逐渐改写全球半导体产业链的格局。

卷土再来

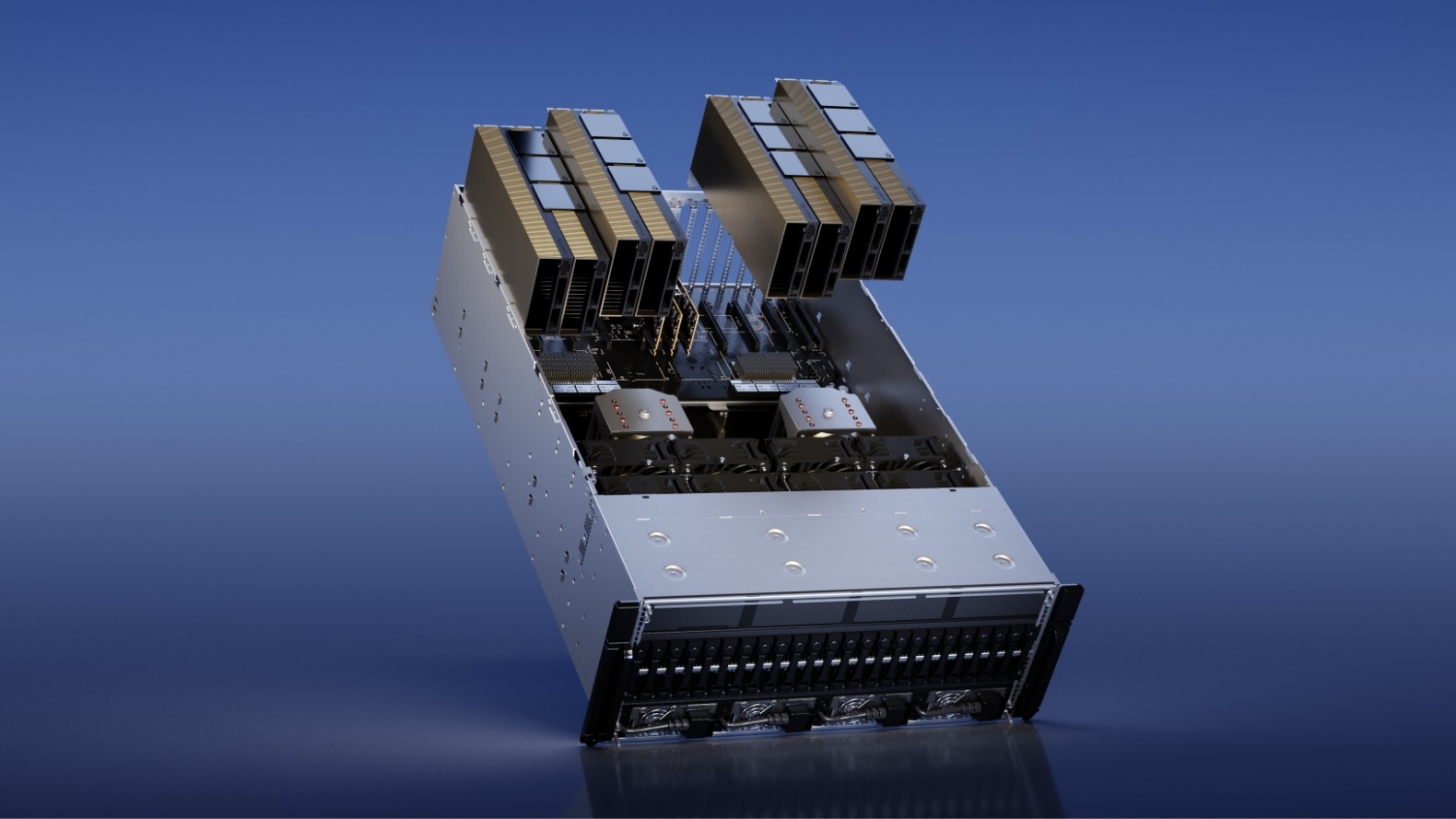

位于印度最西部的古吉拉特邦是五大外商在印度直接投资目的地之一,也是印度最重要的工业邦。9月13日,富士康公司、印度瓦达塔(Vedanta)集团及古吉拉特邦政府签署三方联合协议,将共同投资195亿美元在古吉拉特邦建立晶圆制造厂。此前,国际半导体财团ISMC与总部位于新加坡的IGSS Ventures已分别宣布在卡纳塔卡邦(Karnataka)和泰米尔纳德邦(Tamil Nadu)设立晶圆制造厂。

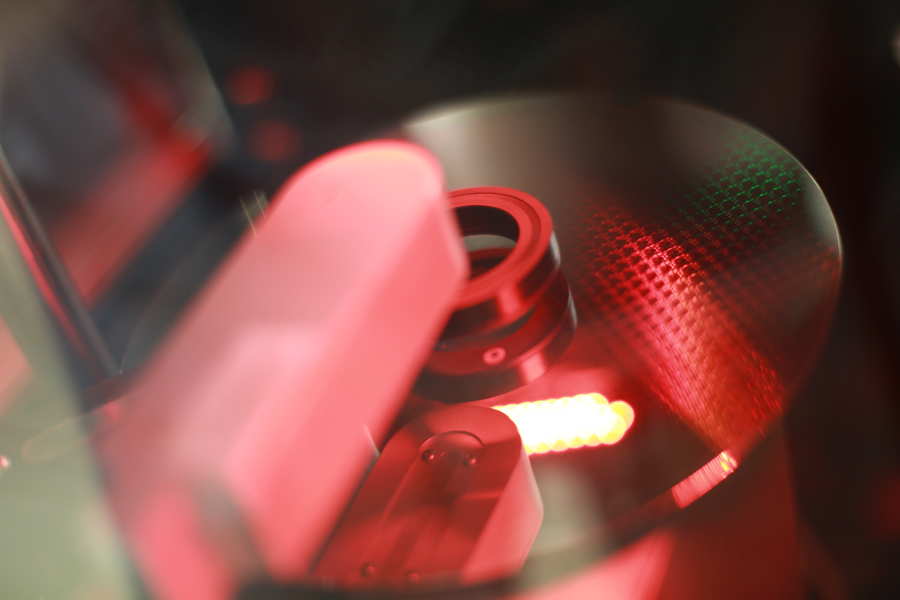

这并非印度第一次涉足半导体制造领域。早在台积电成立前的1983年,印度便成立了国营半导体制造厂 Semiconductor Complex Limited (SCL) 。SCL曾在1980年代末期实现0.8微米工艺,但诸多因素影响之下,最终没有实现目标,在2005年转型为研发机构。

这次印度再涉足半导体领域,可谓准备已久。自莫迪政府上台后,力推“印度制造”策略,全力打造印度本土的电子制造业,半导体业就包含其中。

2020年时,印度特别颁布三大激励计划来扶持电子制造业,包括生产关联的激励计划(PLI),电子元器件及半导体制造的推动计划(SPECS)和电子制造集群计划(EMC 2.0)。

PLI计划最为引人关注,其目标是提振印度国内制造业并吸引对包括手机,电子零件和ATMP单元在内的电子产业链的大量投资。针对电子产品制造的PLI计划已经开始实施,预计5年内总扶持金额合计约60亿美元。

SPECS旨在加强发展电子元器件和半导体的制造业生态。该计划针对电子产品下游价值链的高附加值的制造业,奖励的对象为增加固定资本的价值投资,包括工厂、机械、设备、相关的工具技术以及现有项目的研究与开发,扩大产能或现代化、多样化等。

EMC 2.0计划将为创建世界一流的基础设施以及通用设施提供支持,包括现成工厂(RBF)棚/即插即用设施,以吸引全球主要电子制造商及其供应链。

三大计划互为支撑,为整个电子产业的发展构筑基本框架,也部分涉及了半导体制造。但莫迪政府并不满足,决意直接扶持半导体行业本身。

2021年12月15日,“在印度发展半导体和显示器制造生态系统的计划”出台,包含了半导体生产、显示器生产、半导体设计等若干子计划,预计六年内投资超过7600亿卢比(约100亿美元),在印度构建可持续的半导体和显示器制造的生态系统。

2021年12月29日,“印度半导体任务”(India Semiconductor Mission,ISM)设立,成为印度统筹半导体行业政策制定和执行的国家单位,同时明确四项具体的扶持计划:1)在印度设立晶圆厂计划,2)在印度设立显示器工厂计划,3)在印度设立化合物半导体/硅光子学/传感器工厂和半导体组装、测试、标记和封装 (ATMP)/OSAT 设施的计划,4)设计挂钩激励(DLI)。

晶圆厂激励计划对能够制造28nm或更先进制程技术的晶圆厂给与高达50%的政府补贴,而对45nm至28nm的补贴为40%,65nm至45nm的为30%。与此同时,有几个邦也宣布了10%至15%的资本支出补贴计划。

DLI旨在为芯片初创企业需要政府提供资金支持、获得EDA工具、预先设计的IP以及制造援助。该计划将支出100亿卢比,Fabless和系统初创企业、中小微企业和成熟的印度国内公司可以获得最高50%的支出补贴,上限为1.5亿卢比。该计划还将通过其国家EDA和知识产权基础设施提供技术支持。

这系列举措已经初见成效。根据印度媒体报道,ISM已经于2月16日收到三家晶圆厂和两家显示器工厂的申请案,包括了上文所述的Vedanta与鸿海合资、IGSS Ventures Pte和ISMC,申请总投资达205亿美元。

层层桎梏

在2022年举行的首次“印度半导体大会”上,莫迪喊出了要在未来几年成为全球半导体中心的口号,被国外分析师形容为很难完成的任务。

2007年印度要拉拢英特尔在本地建厂,但英特尔考察后转向在中国和越南建厂;2012年印度制定国家电子激励政策再次发力芯片产业发展,然而,卡纳塔克邦随后拒绝一家芯片制造商的办厂申请。媒体披露,真实原因是这座工厂会令当地脆弱的电力供应产生无法弥补的空缺。

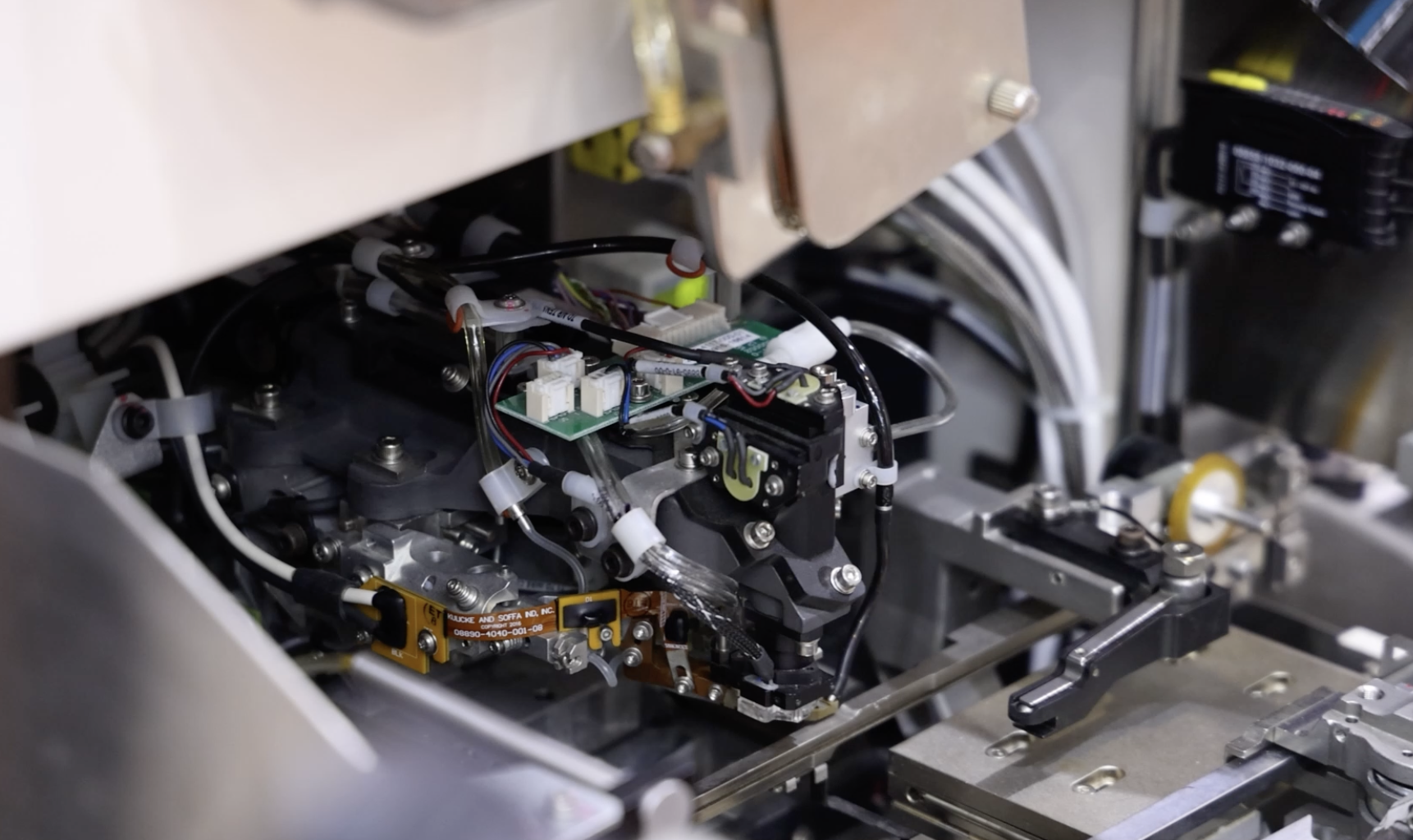

2017年,晶圆代工厂Tower(如今被英特尔收购)计划为印度提供资金,建设三家晶圆厂,一个专注于数字芯片,一个专注于模拟芯片,第三个专注于太阳能电池生产。最终,由于补贴不到位和官僚主义的限制,这些项目一一作废。

前国际半导体公司台湾地区总经理、旗舰管理顾问公司总裁Andy总结了印度在发展半导体制造业方面的几个劣势:落后的基础设施建设、低效率的官僚体制、欠缺成熟的硬件制造能力和工人缺乏勤奋不懈的工作纪律。

基础设施是半导体制造业的根基,这正是印度最为欠缺的。半导体制造业需要稳定可靠的电力供应,因为加工过程非常精细,极短时间的停电或者电压不稳都能导致停工,但印度在供电方面问题百出。同时,半导体制造业对水资源的需求也极大,并需要强大的交通基础设施,这些都难以在印度得到保证。

资金也是印度半导体行业最为关切的问题,特别是在潜在的工厂建设和初创企业的融资生态系统方面。行业人士指出,芯片设计和制造是一项高度资本密集的业务,需要巨大的力量来使该行业在印度启动。从设计到应用工程,都需要获得资本,优惠政策和对生态系统的投资。即使政府进行注资,仍难以满足全行业庞大的需求。因为在产品推出之后,半导体公司也会发现其无法获得可能有助于其实现自我维持的资本。风险资本和私募股权市场没有足够的渠道,这可能是因为投资者缺乏评估商业计划和潜在投资回报的基准。

印度在芯片设计方面有不错的表现,但是从未真正建立起规模化的晶圆制造厂,因此缺乏大量熟练的技术劳动力储备,这将是制约开展半导体制造的一个重要因素(美国亦会面临同样的困境)。

最后,晶圆厂并不是孤独的堡垒,需要与上下游及配套制造厂形成联动,但印度还没有任何一个地区形成自己的半导体制造业集群,这也会拖累晶圆厂的发展速度。

这些问题世人皆知,但印度政府执意要发展半导体制造业,看来情况已经发生了些许的变化。

时机成熟

驱动印度发展半导体产业的最根本原因就是巨大的需求。

根据印度电子与半导体协会(IESA)与Counterpoint联合编制的《2019-2026年印度半导体市场报告》,印度半导体市场在2021-2026年间的累计消费量将达到3000亿美元,有望成为全球第二大半导体消费市场。

过去20年中,对PC、笔记本、智能手机和其他设备的需求极大拓展了印度半导体市场的空间,5G的到来更是加速了市场的成长速度。政府的官方估计表明,到2026年,3000亿美元的印度国内电子产品可能需要超过580亿美元的半导体产品。

印度国内已经汇聚了大量的电子产品制造业,在一定程度上扮演了南亚和东南亚部分地区生产基地的角色,内部市场需求十分旺盛。如今,印度又希望重构汽车产业链,总计为35亿美元的汽车业PLI计划开始启动,印度政府拿出了18%的财政激励措施用此扶持本土汽车工业,目前共有95家企业获批汽车PLI 计划。

电动汽车是印度发展的重点。根据市场追踪机构Mordor Intelligence的数据,到2026年,印度电动汽车市场的规模预计将达到170亿美元,高于2020年的54.7亿美元。印度政府的目标是到2030年,电动汽车将占到私人汽车的30%。由于电动汽车被视为半导体行业的下一个大事件,所以必将为印度本土的半导体行业带来巨大的机遇。

另一方面,印度半导体行业本身也发展到一个新的阶段,无论是行业规模还是发展水平,都需要本土的晶圆厂到位。

当前,全球约有200~400家芯片设计服务公司,其中的一半就在印度班加罗尔。这是因为从1980年代以来,TI、Intel等半导体业者或EDA供应商Cadence、Synopsys,纷纷到印度设置海外设计中心。对这些跨国公司来说,印度是软件开发人才的聚集地,能以大量的人力支援大型开发专案。

据悉,印度工程师目前占全球半导体设计师的20%左右,约有超过12万名设计工程师主要与全球芯片制造商和国内设计公司合作,也有一些人独立工作。一位国外的行业评论家表示:“通过跨国公司的设计中心,印度工程师影响了当今世界上完成的每一个复杂的IC/ASIC/SoC。他们参与到设计过程的每个阶段——从规格说明到架构,从设计和物理实施到验证,一直到制造后测试和确认。”

这些跨国公司培养出来的设计精英如今正在发展自己的事业。比如,早期的印度芯片业明星Cosmic Circuits,是由四位前TI工程经理在2005年共同创立。这家总部位于班加罗尔的模拟混合信号IP供货商,在2013年5月被Cadence收购。每年销售的数以百万IC上都安装有Cosmic AMS IP核。

现在,则是Sterian Semiconductors、AlphaICs、Cirel Systems、Saankhya Labs、LightspeedAI和Aura Semiconductors、Signalchip等新兴的印度本土设计公司大为活跃的时期,其设计的产品已遍布各个领域。

Andy在总结印度发展半导体的优势时,特别提到了强大的软件与芯片设计竞争力。这些印度本土的芯片设计公司规模在不断增加,很难想象没有本地晶圆厂的支撑,其下一步的发展将会怎样。

当然,印度政府也在不断吸取教训。过去十年,印度在高速公路、港口、电力、物流等方面进行了大量基础设施投资。此外,除了中央政府补贴外,印度南部和西部的商业友好型州正在相互竞争,以获得投资,提供税收和其他激励措施,以及对土地、水、电力和其他生产投入的保证。

重塑生态

新冠疫情、中美的摩擦和俄乌冲突正在加快全球半导体产业链的重塑,也是印度最为看中的战略机遇。

美国当地时间8月9日,《2022年芯片和科学法案》由美国总统拜登签署生效,该法案总价值达到2800亿美元,其中527亿美元将用于芯片部分补贴,增强美国本土半导体制造,并限制先进工艺流向中国。

美国“芯片法案”将使印度受益。据称,电子产品创新联盟首席执行官兼创始人Satya Gupta表示,美国将在短期内受益,但在三年或更长时间内,它可能会使印度等市场受益。

这个预言能否应验还有待观察,但是供应链上的跨国企业确实希望找到新的价格洼地,印度广阔的市场空间和巨大的人口红利,恰好满足了他们的需要。

印度也期望抓住这个机遇,于是以PLI计划来吸引国外资源的进入,包括一定数量由于中国制造业的转型而转移至周边国家的外国资金,进而发展其本身的半导体产业。

同时,印度也了解到自主掌握供应链的重要性,在美国、欧洲、中国和日本都将投入更多资金建立本土半导体供应链之时,也要建立其自己的半导体供应体系。

这样的做法对全球半导体供应链会产生何种影响?Andy认为,好的一面是,全球半导体供应链会多元化平衡发展以分散风险;不好的一面则是,因牺牲全球化的高效率而增加成本,同时也会带来全球产业链解构的风险。

无论如何,印度发展自己的半导体产业已是无可阻挡的趋势,只是会对全产业造成怎样的影响,就只有通过时间来验证了。(校对/张轶群)

登录

登录