集微网消息,目前,在整个半导体产业链中,封装测试已成为我国最具国际竞争力的环节,近十年来行业销售总额保持增长,2011-2020年年复合增长率达11.07%,高于同期全球水平,并在高速发展中有效带动了国内封装设备市场的发展。

我国以长电科技、通富微电、华天科技为代表的半导体封装测试企业已进入全球封测行业前十。受地缘政治因素推助及国家产业政策扶持,中国大陆半导体封测行业市场规模及比重有所提升,相关新兴企业增加明显,从而催生对封装设备的巨大购买力。

在此背景下,国内半导体封装设备厂商安徽耐科装备科技股份有限公司(简称:耐科装备)拟借道A股市场募资4亿元用于半导体封装设备扩建项目。从招股书来看,耐科装备已成功开拓半导体设备的增长曲线,并成为工信部评定的“制造业单项冠军”,但其经营结构或将面临海外不稳定因素的冲击。

开拓半导体第二增长曲线,成就“制造业单项冠军”

天眼查显示,耐科装备成立于2005年,主要从事应用于塑料挤出成型及半导体封装领域的智能制造装备的研产售,为客户提供定制化的智能制造装备及系统解决方案,主要产品为塑料挤出成型模具及下游设备、半导体封装设备及模具。

通过持续的研发和技术创新,耐科装备已成为国内塑料挤出成型模具及下游设备较为领先的企业。耐科装备塑料挤出成型模具及下游设备产品远销全球40多个国家,服务于德国Profine GmbH、德国Aluplast GmbH等众多全球著名品牌,已覆盖62.5%的美洲FGIA协会塑料型材挤出产品认证会员公司及90.47%的欧洲RAL协会塑料型材挤出产品认证会员公司,出口规模连续多年位居我国同类产品首位。

在已有的技术积累下,耐科装备拓展产品新的应用领域,瞄准并拓展半导体封装设备及模具领域,现已成为半导体封装设备及模具国产品牌供应商之一。

目前,耐科装备是全球前十的通富微电、华天科技、长电科技等国内多个半导体封装知名企业的供应商,主要竞争对手为境外半导体封装设备巨头,如日本TOWA、YAMADA以及国内的文一科技。

值得一提的是,耐科装备于2018年11月被工信部和中国工业经济联合会评为“制造业单项冠军示范企业(2019年-2021年)”。2021年11月,耐科装备通过工信部复核的第三批制造业单项冠军名单公示。

营收持续增长,外销占比较高或受政策影响

在两大业务的助力下,2018年至2021年1-6月(下称,报告期内),耐科装备的营收整体呈持续增长趋势。报告期内,耐科装备实现营业收入分别为6268.36万元、8652.71万元、16862.61万元、10249.62万元;对应的净利润分别为908.67万元,1335.71万元、4115.18万元、1839.01万元。

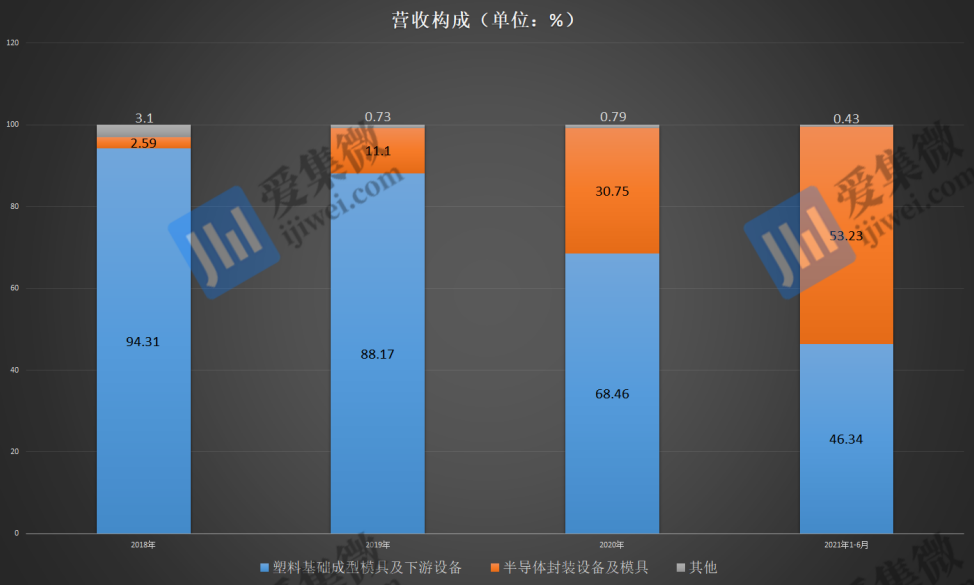

其中,从主营业务收入构成来看,塑料基础成型模具及下游设备在主营业务收入构成中的占比逐渐下滑;与之相反,半导体封装设备及模具的营收占比则呈现逐年增长的趋势。

其中,塑料挤出成型模具及下游设备产品主要用于出口,报告期内,耐科装备外销收入分别为5,575.62万元、7,554.92万元、8,099.62万元和4,577.36万元,占耐科装备同期主营业务收入比例分别为89.92%、88.16%、48.33%和45.15%。

从过往IPO企业情况来看,外销收入占比高会受汇率变动而产生的汇兑损益。随着业务规模的持续扩大,若未来人民币对美元、欧元和英镑的汇率发生剧烈波动,将对业绩带来一定的不确定性,可能导致汇兑损失的产生,从而对公司的经营成果和财务状况造成不利影响。

比起汇兑损益,更值得关注的是贸易政策的变化。随着全球化竞争逐渐激烈,不排除部分国家和地区采取贸易保护主义政策。随着公司规模和业务的发展,未来耐科装备外销收入的金额可能会进一步提升,而贸易政策的变化、国际贸易摩擦可能对其境外销售产生一定程度的不利影响。

毛利率波动下滑,部分材料依靠外采

从营收构成不难看出,报告期内,随着业务构成比例的波动,耐科装备的综合毛利率也在随之波动。报告期内,耐科装备综合毛利率分别为50.76%、42.29%、41.15%、36.68%,整体呈波动下滑趋势。

具体来看,耐科装备塑料挤出成型模具及下游设备业务的毛利率依次为51.77%、43.64%、42.82%和36.50%,整体呈下降趋势;半导体封装设备及模具业务的毛利率分别为24.41%、33.25%、37.55%和36.95%,整体呈现波动上升趋势。

从各业务的毛利率情况不难看出,一方面,不同业务的客户产品配置、性能要求以及议价能力有所不同,相同客户在不同期间的订单价格也可能存在差异,从而导致产品毛利率波动。

因此,从这方面来看,耐科装备的经营规模、产品结构、客户资源、成本控制、技术创新优势等方面的变动,或者行业竞争加剧,都将可能使其产品售价下降、成本费用提高或客户的需求发生较大的变化,进而导致其毛利率出现波动下滑。

另一方面,毛利率波动与耐科装备产品特性有关,其产品具有定制化的特征,所以,毛利率对售价、产品结构、原材料价格等因素变化较为敏感。

其中以原材料价格因素为甚。报告期内,耐科装备部分塑料挤出成型模具及下游设备业务客户存在指定模具钢材品牌和型号的情况,主要指定德国和奥地利生产的钢材;而半导体封装设备中使用的轴承、导轨、伺服电机、控制系统等零部件则主要采购于日本品牌供应商。

近两年,受疫情影响,全球原材料价格波动剧烈,海外供货情况不稳定加剧,导致全球部分厂商因价格暴涨或无法及时供货出现了停工停产等现象。这也给国内企业敲响了警钟——寻求国产替代的供应商。

此外,若因国际关系、疫情因素等对国际贸易产生不利影响且开发替代的国产供应商不顺利,将可能对其生产经营造成冲击。

从以上分析不难看出,耐科装备近几年成功开拓了半导体领域的第二增长曲线,成就了“制造业单项冠军”的美誉。但从其业务构成来看,不难发现,其部分业务依赖外销及外采,在当前国际贸易以及全球原材料缺货涨价的背景下,耐科装备的经营稳定性潜藏风险。(校对/Arden)

登录

登录